- シリコンバレー通信

- プロフィール

- アーカイブ

- 2025

- 2024

- 2023

- スマートフォンの次を狙うAI Pin

- Robotaxi、San Franciscoでの事故の波紋

- Appleは今も、そしてこれからも魅力的な会社か?

- 減少するベンチャー企業投資の中で、大きな出資を得ている企業たち

- Xに改名されたTwitter、これからどうなる?

- それぞれのやり方でヘルスケア市場を攻めるGAFAM

- AIでしのぎを削るGAFAM

- 影の薄くなったメタバース、その先にあるもの

- スタートアップ・コミュニティにとって、破綻したシリコンバレー銀行は、どんな存在だったか

- 新たな可能性を開く、ChatGPTに代表される生成AI

- 人が戻り始めた今年のCES

- デジタル競争力向上のため、日本に求められるもの ―情報通信技術(ICT)活用の急加速に向けてー

- 2022

- テクノロジー企業の人員削減、共通の事情とそれぞれの事情

- 情報技術革新で大きく変わるヘルスケアと、それを支えるスタートアップ企業

- 日本のスタートアップ企業の考えるべき海外進出

- 発展が続くCreator Economyに、ベンチャー・キャピタルも本気で投資

- 大きく変わるスタートアップ企業を取り巻く環境

- ビデオ・ストリーミングに本格移行するテレビ視聴

- Stableでない(安定していない)Stablecoin?

- NFTは一過性のブームか、それとも今後大きく広がっていくか

- Web3、今後の行方

- 大きく変わる「働く環境」で、どのように働くか

- スタートアップ企業への投資、新規株式上場に今年は異変?

- 2022年、加速する情報通信技術活用と課題

- 2021

- 2020

- 2019

- 2018

- 2017

- 2016

- 2015

- 2014

- 2013

- 2012

- 2011

- 2010

- 2009

- 2008

- 2007

- 2006

- 2005

- 2004

- 2003

- 2002

- 2001

- 2000

- 1999

- 1998

- 1997

- 1996

- 1995

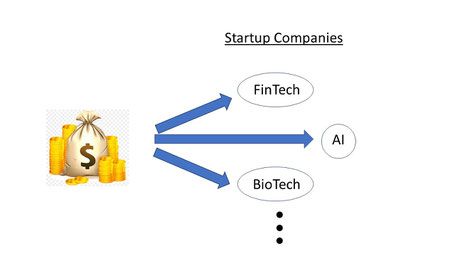

減少するベンチャー企業投資の中で、大きな出資を得ている企業たち

スタートアップ企業への投資、特にハイテク分野への投資は、コロナ禍で大きく伸びた。しかし、その流れが昨年中ごろから大きく変わった。この件については、昨年8月のこのコラムで、「大きく変わるスタートアップ企業を取り巻く環境」というタイトルで書いている。スタートアップ企業への投資は、2021年にピークを迎え、その金額は$643 bil.、2020年の倍近く、2011年の約11倍にまで大きく膨らんだが、2022年には30%以上低下した。

そして今年、この低下傾向は続き、7月のベンチャー企業投資額は、前年からさらに40%近くダウンしている。このような状況で、スタートアップ企業各社は、投資を得るため、かなりの苦戦をしいられている。しかし、そんな中でも大きな投資を受け、順調に事業を拡大しようとしているところも存在する。それは一体、どんな業種のどんな企業なのだろうか。

ベンチャー企業投資の個別データを見ると、今年初めから8月25日までに$100 mil.(約145億円)以上の大型投資ラウンドを受けた企業は90余りある。その合計額は約$43.5 bil. (約6.3兆円)。日本のスタートアップ企業への投資が2022年に3,403億円であることを考えると、まだ桁違いに大きな数字だ。業種別の内訳をみると、AI分野が33.3%と一番多い。そして、FinTech/Financial Servicesの19.1%が続いている。ただ、この2つの分野では、飛びぬけて大きな投資案件があり、それによって数字が大きくなっているという面がある。

AIでは、ご存じChatGPTで有名なOpenAIへの投資が、2回合わせて$10.3 bil.と、これだけでベンチャー投資全体の23.7%を占めている。OpenAIへの投資を除いた部分のAI企業への投資は、全体の10%弱だ。AIにもいろいろな技術があるが、Microsoftが大きな投資を行っているOpenAIをはじめ、MicrosoftやAIチップメーカーのNvidiaが投資しているInflection AI、さらにGoogleが支援しているOpenAI競合のAnthropicなど、生成AIに関連したものが、多くを占めている。

FinTech/Financial Services分野でも大きな案件が一つ存在する。オンライン決済を提供するStripeへの$6.5 bil.の投資だ。これを除いたこの分野への投資は、全体の4.2%と、それほど大きな数字ではなくなる。

では、3番目に来るベンチャー投資分野はどこか。それはBioTechで、全体の13.4%を占める。この分野への投資の特徴は、個々の投資金額はOpenAIやStripeのようなメガディールではないものの、$100 mil.以上の投資案件が37と、案件数では全体の1/3以上を占めていることだ。個別に見て行かないとわからないことだが、おそらくBioTechと一括りにしてはいるが、テクノロジー的には、いろいろ異なるものが集まっているものと想像される。上位に挙がってきている会社を見ると、遺伝子治療や細胞治療に関わるもの、RNAをベースにした治療、がん治療に関わるものなどがある。OpenAIやStripeのような突出した企業を除けば、BioTech分野がスタートアップ企業として、大きな投資を得ていることは、注目に値する。

この3つ以外の分野で注目を集めそうな業種はどこだろう。再生可能エネルギ―を含むエネルギー分野は4番目で、全体の5.5%を占める。CleanTechと分類されているものを合わせると8.4%に上る。SDGs (Sustainable Development Goals) やESG (Environmental, Social, and Corporate Governance) の中核として注目され、すでに何年も経っているが、いまでもこの分野への投資は、衰えを見せていない。この記事を書いているさ中、8/29に再生可能エネルギー関連企業に$1 bil.の投資があり、今週末で見直せば、この分野の数字はさらに大きくなる。

ヘルスケア分野への投資は、コロナ禍が始まってかなり増加したが、こちらは低下傾向にある。それでも全体の4.3%の投資がこの分野に回っており、BioTech企業から出てくる技術の市場展開などには、ヘルスケア企業が欠かせないので、これからも引き続きベンチャー投資が続けられる分野と思われる。

Cyber Securityは、ハッカーとの技術競争で、追いつ追われつを続けている状況で、今後もホットな分野だ。いまや国家同士の戦争は、目に見えるものだけでなく、サイバー空間で繰り広げられている。暗号資産の盗難、サイバー攻撃による国家インフラや企業への妨害など、今後も激しくなることはあっても、静まる様子はない。この分野でもスタートアップ企業の活躍は必須で、この分野への投資も全体の3.4%存在する。あと一つ、新たな分野として、この8月に$350 mil.の大きな投資を得た企業を含む航空宇宙分野があり、他2件の投資案件を合わせ、全体の1.5%を占めている。

さて、これらの主だった分野を合わせると、$100 mil.以上の大型ベンチャー投資全体の約80%になるが、それでも全体の20%ほどは、これ以外の「その他」に分類できる。その中身は種々雑多で、多岐にわたっている。マーケティング、広告、人事、建設、アパレル、企業向けソフトウェア、クラウド、Eコマース、保険、コンプライアンス、会計、フィットネス、仮想通貨、ネットワーク、デジタルメディア、データベース、などが並んでいる。最初に上げたいくつかの分野が注目され、そこに多くの投資が集まっていることは確かだが、それ以外の分野でも、$100 mil. 以上の大型投資案件が20%ほど存在するということで、どの分野でも魅力的な事業を構築できれば、ベンチャー投資資金を得ることは可能だということを、このデータは示している。

冒頭で、昨年中ごろからスタートアップ企業への投資は低下の一途をたどっていると述べたが、実は8月の最後2週間には、$100 mil. 以上の投資案件が15件、合わせて$3.7 bil.の大型投資があり、2021年のようではないかと思われる状況となった。これがこの先続くか、一時的な現象かはわからないが、社会の発展にはスタートアップによる新たな挑戦が欠かせず、それを後押しするベンチャーマネーは必須なので、ぜひこの好調が2週間だけでなく、ベンチャー投資環境の改善につながってほしいと願っている。

黒田 豊

2023年9月

ご感想をお待ちしています。送り先はここ。